证券之星消息,截至2025年7月14日收盘,森泰股份(301429)报收于19.07元,上涨1.65%,换手率3.12%,成交量1.37万手,成交额2596.9万元。

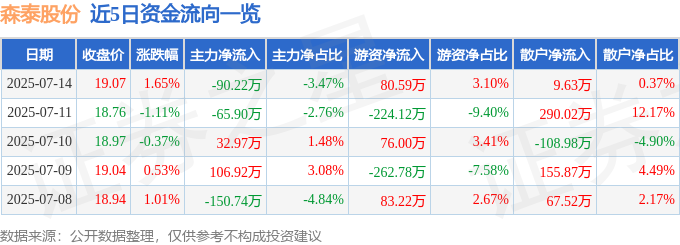

7月14日的资金流向数据方面,主力资金净流出90.22万元,占总成交额3.47%,游资资金净流入80.59万元,占总成交额3.1%,散户资金净流入9.63万元,占总成交额0.37%。

近5日资金流向一览见下表:

近5日融资融券数据一览见下表:

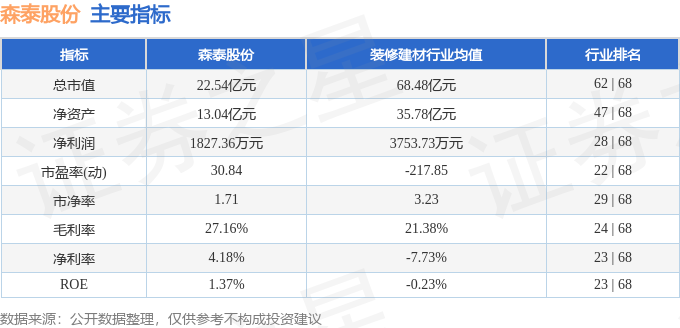

该股主要指标及行业内排名如下:

森泰股份2025年一季报显示,公司主营收入2.59亿元,同比上升36.06%;归母净利润1827.36万元,同比下降17.05%;扣非净利润1644.37万元,同比下降6.12%;负债率24.97%,投资收益87.61万元,财务费用-109.1万元,毛利率27.16%。森泰股份(301429)主营业务:高性能木塑复合材料、新型石木塑复合材料及其制品和应用的研发、设计、生产、销售。

资金流向名词解释:指通过价格变化反推资金流向。股价处于上升状态时主动性买单形成的成交额是推动股价上涨的力量,这部分成交额被定义为资金流入,股价处于下跌状态时主动性卖单产生的的成交额是推动股价下跌的力量,这部分成交额被定义为资金流出。当天两者的差额即是当天两种力量相抵之后剩下的推动股价上升的净力。通过逐笔交易单成交金额计算主力资金流向、游资资金流向和散户资金流向。

注:主力资金为特大单成交,游资为大单成交,散户为中小单成交

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

版权声明

本站属个体站点,非官方网站。本站的文章内容由系统自动采集,不保证其真实性,敬请自行核实广告和内容真实性,并请谨慎使用。本站和本人不承担由此产生的一切法律后果!如有侵权,联系QQ:1755043837